Ignasi Puig Ventosa (ENT Environment & Management)

Una de les mesures més rellevants incloses en la Llei 7/2022, de 8 d’abril, de residus i sòls contaminats per a una economia circular va ser, sense dubte, la instauració d’un impost sobre l’abocament i la incineració de residus.

Espanya, com en tants altres aspectes de la gestió ambiental, suspèn en gestió de residus. L’objectiu de la Directiva Marc de Residus del 50% de preparació per a la reutilització i reciclatge de residus municipals per a 2020 es va incomplir àmpliament: 40,5% (Eurostat, 2023). I el compliment per a 2025 i posteriors sembla tant o més complicat sense canvis contundents.

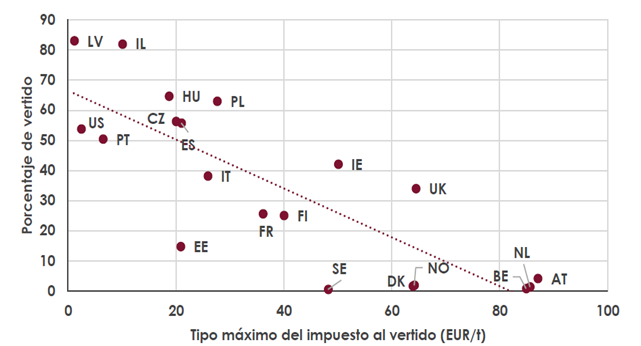

Per tant, aquest impost arriba tard. La majoria dels països de la Unió Europea ja disposaven des de fa anys d’instruments similars (Watkins et al., 2012), ja que és sabuda la forta correlació existent entre el cost de l’abocament (altament condicionat pels impostos ambientals) i el nivell de reciclatge:

Percentatge d’abocament i tipus impositius en països de l’OCDE, 2013

Font: AIREF (2023) a partir de OCDE (2019)

Font: AIREF (2023) a partir de OCDE (2019)

No és casualitat, per tant, que establir un impost d’aquest tipus fou la mesura que va encapçalar les recomanacions de la Comissió Europea a Espanya per millorar la gestió de residus (European Commission, 2016).

L’impost té un nombre possiblement massa alt de tipus impositius, la qual cosa complica la gestió, i té uns tipus impositius per a residus municipals (40 €/t per a l’abocament de residus, 15 per a la valorització energètica, i 30 i 10 respectivament en el cas de rebuigs de residus municipals) que estan per sota de la mitjana europea (European Environment Agency, 2023). Més baixos, si escau, considerant les vergonyoses tarifes d’entrada a abocador i incineradora que s’estan aplicant en molts territoris de l’estat.

Tot i així, hi ha un problema encara major: l’impost no es repercuteix sobre qui caldria, i per tant no crea els incentius necessaris.

El cas és que el fet imposable de l’impost és l’entrega de residus per a la seva eliminació o valorització energètica, segons sigui el cas, en abocadors autoritzats o instal·lacions d’incineració de residus autoritzades (art. 88), i és contribuent de l’impost qui realitzi el fet imposable (art. 91).

Aquestes disposicions massa genèriques provoquen que actualment en gran part del territori l’impost no arribi a qui hauria d’arribar, que són els municipis o altres ens locals encarregats de la recollida selectiva (la clau de volta per reduir les aportacions de residus als tractaments finalistes, finalitat última de l’impost).

Tanmateix, es donen dues circumstàncies que ho eviten.

D’una banda, en bastants casos l’aportació a abocador prové de plantes de tractament de fracció resta que són gestionades per empreses mitjançant contractes que estableixen preus d’entrada per l’ús de les mateixes per part dels ens locals. En aquest cas, l’impost és suportat per les empreses i no sempre se’ls ha permès repercutir-lo als ens locals usuaris, o no almenys sense un procés llarg de renegociació per restablir l’equilibri econòmic del contracte.

Un altre cas molt freqüent és aquell en què les instal·lacions de pretractament de fracció resta són de titularitat pública (per exemple, plantes de tractament mecànic-biològic de titularitat de Diputacions). En aquest cas, l’impost és pagat per la corresponent Diputació, però el cost del mateix amb freqüència no ha estat traslladat als ens locals, ja sigui per raons polítiques o per falta de previsió a l’hora de preveure’l en les ordenances fiscals de 2023 (aprovades el 2022 ja amb la Llei en vigor, però encara amb dubtes sobre l’aplicació de l’impost) o en els respectius acords de repercussió de costos amb els municipis.

Sigui com sigui, en gran part d’Andalusia, Castella-La Mancha, Galícia i altres territoris l’impost s’està recaptant, però no està servint a finalitat perseguida: donar una senyal als ens locals titulars dels serveis de recollida.

A Catalunya, malgrat l’impost s’aplica des de fa gairebé 20 anys, també s’hi dona aquest problema. És especialment important el cas de l’Àrea Metropolitana de Barcelona, pel volum de població afectada. De forma similar a les situacions exposades més amunt, el cànon tampoc arriba als municipis. L’impost es trasllada a la taxa metropolitana de residus (TMTR) cobrada directament als ciutadans (que amb tota probabilitat no perceben com una senyal cap a millorar la recollida selectiva), però en canvi no arriba als municipis (exceptuant la recepció d’una part del retorn del cànon), que són els que veritablement haurien de suportar-lo, per tal de veure’s incentivats a desplegar una recollida selectiva eficient.

Tot i que alguns casos es resoldran amb el temps, el Legislador hauria de valorar incloure una definició més precisa del subjecte passiu, que asseguri la finalitat de l’impost. Així com una evolució a l’alça dels tipus que reforci les senyals econòmiques donades als ens locals i a la resta de productors de residus.

Referències

AIREF (2023) Gestión de los residuos municipales. https://www.airef.es/wp-content/uploads/2023/10/EVALUACI%C3%93N/Gestio%CC%81n-de-los-Residuos-Municipales_WEB.pdf

European Commission (2016) Municipal waste compliance promotion exercise 2014-5 – Executive summary, Publications Office, 2016, https://data.europa.eu/doi/10.2779/609002

European Environment Agency (2023) Economic instruments and separate collection systems — key strategies to increase recycling. https://www.eea.europa.eu/publications/economic-instruments-and-separate-collection

Eurostat (2023) Recycling rate of municipal waste https://ec.europa.eu/eurostat/databrowser/view/sdg_11_60/default/table?lang=en

OECD (2019). Waste management and the circular economy in selected OECD countries: evidence from environmental performance reviews. París: OECD Publishing. https://doi.org/10.1787/9789264309395-en

Watkins, E. et al. (2012) Use of Economic Instruments & Waste Management Performances – Final Report. European Commission.